この記事で分かること

- 「税理士任せ」がなぜ危険なのか? 経営者自身が数字を見るべき理由

- 元銀行員が教える審査の裏側|銀行員は「売上」よりも「〇〇」を見ている

- これだけでOK! 経営状況がひと目で分かる「5つの最強指標」

- 今日からできる分析手法|自社の決算書を使った健康診断のやり方

(この記事は約15分で読めます)

「決算書は税理士さんに任せているから、自分はよく分からない」、「銀行から試算表を出してと言われると、少し憂鬱になる」

もし、あなたがこのように感じているなら、この記事はあなたのためのものです。

三重県(四日市・鈴鹿・桑名・津など)、東海圏(三重・愛知・岐阜)で多くの中小企業経営者様とお話ししてきましたが、素晴らしい技術や商品を持っているのに、「数字」を苦手としているために損をしている会社があまりにも多いのが現実です。

実は、決算書は単なる「税金を計算するための書類」ではありません。会社の「強み」を証明し、銀行からスムーズに融資を引き出し、会社を成長させていくための「最強の武器」なのです。

私は元銀行員として、数多くの決算書を見てきました。その経験から断言できるのは、「銀行員が見ているポイントは、経営者が気にしているポイントとズレている」ということです。

この記事では、難しい会計用語は使いません。元銀行員の中小企業診断士が、「経営者がここだけ見ておけば間違いない」という5つのポイントに絞って、分かりやすく解説します。

読み終わる頃には、手元の決算書が「無機質な数字の羅列」から「経営の羅針盤」へと変わっているはずです。ぜひ最後までお付き合いください。

目次

1. 三重県の中小企業経営者様へ。決算書の見方、元銀行員の中小企業診断士が解説します

1-1. 三重県の経営者の皆さま、税理士任せで大丈夫?会社の数字を経営に活かせていますか?

「決算書は税理士さんに任せているから大丈夫」と考えていませんか?実は、税理士の主な業務は「正確な税務申告」であり、「経営改善のための分析」とは視点が異なります。

経営者自身が数字の意味を理解していないと、会社の危険信号を見落としたり、打つべき施策が後手に回ったりする恐れがあります。決算書は単なる税務書類ではなく、会社の健康状態を示すカルテであり、羅針盤です。まずは「任せきり」を卒業し、自社の数字に関心を持つことから始めましょう。どが該当します。

1-2. なぜ今、経営者自身が「財務分析」を学ぶべきなのか

昨今の原材料高騰や人手不足など、経営環境は目まぐるしく変化しています。この荒波を乗り越えるためには、勘や経験だけでなく、客観的なデータに基づいた意思決定が不可欠です。 財務分析を学ぶことで、自社の「強み」と「弱み」が数値として明確になります。また、銀行融資の審査基準を理解することで、資金調達の交渉を有利に進めることが可能になります。経営者自身が数字を語れることは、金融機関からの信頼獲得に直結するのです。

2. 【元銀行員が暴露】銀行融資で決算書のココを見る!財務分析の重要ポイント

2-1. 銀行員は「売上・利益」よりも先に「安全性」を確認する

多くの経営者は「いくら儲かったか(売上・利益)」を気にしますが、銀行員が真っ先に見るのは「会社が潰れないか(安全性)」です。

具体的には、損益計算書(P/L)の利益よりも、貸借対照表(B/S)のバランスを重視します。いくら利益が出ていても、手元の現金が枯渇していれば会社は倒産してしまうからです。銀行員は「貸したお金が確実に返ってくるか」を最優先するため、まずは財務の安定性を徹底的にチェックするという銀行側の事情を覚えておきましょう。

2-2. 「良い決算書」とは?融資担当者が考える会社の将来性

銀行にとっての「良い決算書」とは、単に黒字であることだけではありません。「身の丈に合った借入規模か」「本業でキャッシュを稼げているか」という点が重要視されます。一時的な利益よりも、継続的に利益を生み出し、借入金を返済し続けられる能力(返済能力)がある会社を「将来性がある」と評価します。決算書を通じて、事業の持続可能性を証明することが、スムーズな融資への近道なのです。

2-3. 中小企業の経営分析で「キャッシュフロー計算書」が重要な理由

「利益は出ているのに、なぜかお金がない」。そんな経験はありませんか?これは会計上の利益と、実際の現金の動きにズレがあるために起こります。

このズレを可視化するのが「キャッシュフロー計算書」です。特に中小企業の場合、手元資金のショートは即、倒産に繋がります。銀行員は、帳簿上の利益以上に「実際に使える現金がどれだけ増減したか」を厳しくチェックしています。現金の流れを把握することは、経営の生命線を守ることと同義です。

3. 決算書で見るべき経営分析の5つの最強指標|中小企業が押さえるべきポイント

3-1. ① 安全性の指標:【自己資本比率】は会社の体力測定

3-1-1. 自己資本比率の計算方法と中小企業が目指すべき目安

自己資本比率は、会社の総資産のうち「返さなくていいお金(自己資本)」がどのくらいあるかを示します。計算式は「純資産 ÷ 総資産 × 100」です。 中小企業の場合、まずは20%以上を目指しましょう。40%を超えれば財務体質はかなり優秀と言えます。逆に10%を切ると、少しの赤字で債務超過(資産より借金が多い状態)に転落するリスクが高く、危険水域と判断されます。

3-1-2. 自己資本比率が低いと、なぜ銀行融資で不利になるのか?

自己資本比率が低いということは、会社の資産の多くが「借金」で賄われている状態を意味します。これは銀行から見れば「他人の金で商売をしている不安定な会社」と映ります。

不況やトラブルで赤字が出た際、自己資本というクッションが薄いとすぐに経営危機に陥るため、銀行は追加融資に慎重にならざるを得ません。この数値を高めることは、銀行からの信用度アップに直結します。

3-2. ② 返済能力の指標:【債務償還年数】で借入の健全性がわかる

3-2-1. 債務償還年数の簡単な計算方法と銀行が見る年数の目安

「今の稼ぎで、借金を何年で完済できるか」を示すのが債務償還年数です。計算式は「有利子負債(*) ÷(営業利益 + 減価償却費)」で算出します。分母の(営業利益+減価償却費)は、簡易的なキャッシュフロー(返済原資)を表します。

銀行の目安としては、10年以内であれば健全とみなされます。これが15年、20年となると「返済負担が重すぎる」と判断され、新規融資のハードルが極端に上がります。

(*)有利子負債(ゆうりしふさい)とは、利息(金利)を付けて返済する義務のある借金や債務のことで、銀行からの借入金、社債、割引手形などが該当します。

3-2-2. 債務償還年数を改善し、追加融資に備える方法

債務償還年数を短くするには、「借金を減らす」か「利益(返済原資)を増やす」かの二択しかありません。

即効性があるのは、無駄な在庫や遊休資産を売却して借入金を返済することです。また、本業の利益率を見直し、キャッシュフローを増やす努力も必要です。この指標を10年以内にコントロールしておくことが、いざという時の追加融資をスムーズにします。

資金調達で失敗しないための具体策を知りたい方は、

👉「資金調達で失敗しない融資成功術|元銀行員の診断士直伝」で詳しく解説しています。

3-3. ③ キャッシュ創出力の指標:【営業キャッシュフロー】で本業の稼ぐ力を知る

3-3-1. キャッシュフロー計算書のどこを見る?プラスとマイナスの意味を理解する

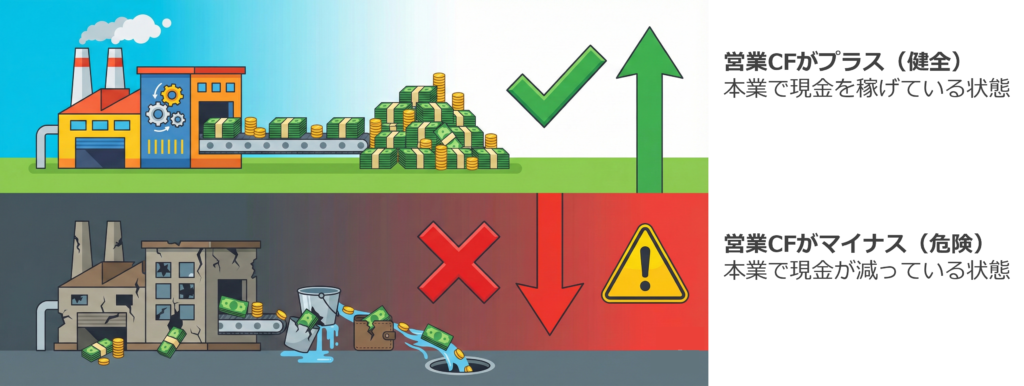

キャッシュフロー計算書には3つの区分がありますが、最も重要なのは「営業活動によるキャッシュフロー」です。これは本業でどれだけ現金を稼いだかを示します。

ここが「プラス」であることが絶対条件です。もしマイナスの場合は、本業をやればやるほど現金が減っている状態を意味し、資産の切り売りや新たな借金で食いつないでいる危険なサインです。

3-3-2. 利益は出ているのに現金がない「黒字倒産」を防ぐには

売上が上がっても、代金の回収が数ヶ月先だったり、在庫を過剰に抱えたりすると、帳簿上は黒字でも手元の現金がなくなります。これが黒字倒産の正体です。

営業キャッシュフローを常にチェックし、プラス幅を大きくするように意識してください。「利益」ではなく「現金」を増やす経営への転換が、会社を守ります。

今すぐ実践できる具体的な資金管理術や、資金繰り改善のためのノウハウについては、

👉「中小企業診断士が教える|資金管理・資金繰りの始め方」で詳しく解説しています。

3-4. ④ 収益性の指標:【売上高総利益率(粗利率)】で商品・サービスの競争力を測る

3-4-1. 自社の粗利率は高い?低い?業界平均との比較

粗利率は「(売上高 - 売上原価)÷ 売上高 × 100」で計算され、商品やサービスそのものの付加価値の高さを示します。

この数値は業種によって平均が大きく異なりますが、過去の自社実績や同業他社と比較して低い場合、原価が高騰しているか、安売り競争に巻き込まれている可能性があります。商品力の低下を示す重要なシグナルです。

同業種の平均値を知りたい場合は、無料で利用できる下記の公的サイトがおすすめです。

中小企業庁「中小企業の経営指標(業種別主要計数表)」https://www.chusho.meti.go.jp/koukai/chousa/keiei_sihyou/h11/07_index.html

業種・規模別に、収益性・安全性などの主要指標が整理されており、中小企業の「標準値」を把握するのにとても便利です。

日本政策金融公庫「小企業の経営指標調査」https://www.jfc.go.jp/n/findings/shihyou_kekka_m_index.html

小規模企業を対象に、業種ごとの収益性・生産性などを集計したレポートで、小規模事業者の水準を知りたいときに有用です。

3-4-2. 経営改善に直結する粗利率の改善策とは

粗利率の改善は、営業利益を増やす最も効果的な手段です。具体的な改善策としては、「仕入れ単価の交渉」「廃棄ロスの削減」「付加価値を高めての値上げ」などが挙げられます。

薄利多売は中小企業にとって体力を消耗する戦い方です。自社の商品・サービスの価値を見直し、適正な利益を確保できる価格設定を行う勇気も必要です。

3-5. ⑤ 効率性の指標:【売上債権回転期間】で資金繰りの速さをチェック

3-5-1. 計算方法と分析のポイント

商品を売ってから、実際に代金が入金されるまでの期間を示す指標です。計算式は「(受取手形 + 売掛金)÷ 月商(売上高 ÷ 12)」で、月数で表します。

例えば、計算結果が「2.0」なら、売上から現金化まで2ヶ月かかることを意味します。この期間は短ければ短いほど資金繰りが楽になり、長いほど手元資金が苦しくなります。

3-5-2. 回収が遅いと危険信号!資金繰りを安定させる改善策

もし売上債権回転期間が以前より長期化しているなら要注意です。取引先からの入金遅れや、回収条件の悪化が発生している可能性があります。

改善策としては、取引先に支払いサイトの短縮を交渉する、回収漏れがないか管理を徹底するなどが挙げられます。売上を上げるだけでなく「早く回収する」ところまでが商売だと認識しましょう。

4. 明日から実践!自社の決算書を使って財務分析を始める3ステップ

4-1. ステップ1:決算書(B/S、P/L、C/F)を手元に準備する

まずは直近の決算書を用意しましょう。税務申告書の控えファイルの中にある「貸借対照表(B/S)」「損益計算書(P/L)」が必要です。もし「製造原価報告書」や「株主資本等変動計算書」もあれば用意してください。キャッシュフロー計算書(C/F)を作成していない場合は、簡易キャッシュフローとして、当期純利益+減価償却費で計算するか、税理士に相談して作成してもらいましょう。

4-2. ステップ2:紹介した5つの経営分析指標を実際に計算してみる

今回ご紹介した5つの指標を、電卓を使って実際に計算してみましょう。

- 自己資本比率(安全性)

- 債務償還年数(返済能力)

- 営業キャッシュフロー(稼ぐ力)

- 売上高総利益率(収益性)

- 売上債権回転期間(効率性)

最初は難しく感じるかもしれませんが、数字を入れるだけの単純作業です。現状の「健康診断」だと思って取り組んでみてください。

4-3. ステップ3:過去3期分の推移を比較して、自社の変化を読み解く

単年度の数字だけでは見えない傾向も、過去3期分(3年分)を並べて比較すると見えてきます。

「自己資本比率は徐々に下がっていないか?」「粗利率は改善傾向にあるか?」など、時系列での変化を確認してください。悪化している指標があれば、そこが今取り組むべき経営課題です。数字の変化には必ず原因があります。

5. 【FAQ】決算書の見方・分析に関するよくある質問

-

決算書が弱い場合でも銀行からの評価を上げる方法はありますか?

-

あります。特に「債務償還年数」「営業キャッシュフロー」「資産の圧縮」は短期で改善でき、銀行評価が大きく変わります。

-

銀行との面談はどれくらいの頻度が理想ですか?

-

最低でも年3〜4回は必要です。決算説明とは別に、「期中報告」をする企業の評価は非常に高くなります。したがって決算進行期には顧問税理士に依頼をして月次試算表を作成し提出することも併せてお勧めします。

-

数字が苦手で、計算できるか不安です。本当に経営者自身がやる必要がありますか?

-

はい、経営者自身が把握することが非常に重要です。細かい計算は経理担当者や専門家に任せても構いませんが、算出された数字が「何を意味するか(良いのか悪いのか)」を判断するのは経営者の仕事です。まずは今回ご紹介した「自己資本比率」など、1つか2つの指標からで構いませんので、自社の数字に関心を持つことから始めてみてください。

-

決算書はずっと赤字です。銀行融資は諦めるしかありませんか?

-

必ずしもそうとは限りません。銀行は現在の赤字だけでなく、「将来返済できるか(返済能力)」や「手元の資金繰り(安全性)」を重視します。たとえ赤字であっても、その原因が一過性のものであると説明できたり、「債務償還年数」が健全な範囲内であれば、融資の可能性は残されています。重要なのは、赤字の原因を経営者自身が理解し、改善策を提示できるかどうかです。

-

税理士顧問契約をしていますが、経営分析のアドバイスがありません。なぜですか?

-

税理士の主な業務は「税務申告」だからです。多くの税理士にとっての最優先事項は、決算書を正しく作成し、期限内に税金を申告することです。銀行目線での「格付け」や「経営改善」のための分析は、税務とは異なる専門知識が必要な領域です。もし経営分析や資金調達のサポートが必要な場合は、中小企業診断士や財務コンサルタントなど、別の専門家の視点を取り入れることをおすすめします。

中小企業診断士とはどのような存在か、具体的にどのような課題を解決できるのかを知りたい方は、

👉「中小企業診断士とは?資金調達・補助金で選ばれる理由」で詳しく解説しています。

-

5つの指標のうち、どれから優先して改善すべきですか?

-

会社の状況によりますが、まずは「資金繰り(安全性)」を最優先してください。会社が倒産するのは赤字の時ではなく、現金がなくなった時です。したがって、まずは「営業キャッシュフロー」がプラスになっているかを確認し、次に「自己資本比率」で会社の基礎体力を確認するのが良いでしょう。安全性が確保できて初めて、収益性(利益率など)の改善に注力することができます。

決算書の改善や銀行交渉は、専門家をつけることで成功確率が大きく上がります。

三重県、東海圏(三重・愛知・岐阜)で財務分析・資金調達の相談なら、元銀行員の中小企業診断士がサポートいたします。

6. まとめ|三重県で財務分析・経営改善なら中小企業診断士にご相談を

6-1. 決算書は会社の健康診断書。定期的なチェックで強い経営体質へ

決算書は、年に一度の税金計算のためだけの書類ではありません。会社の強みや病巣を客観的に教えてくれる、最強の健康診断書です。

今回ご紹介した5つの指標を定期的にチェックする習慣をつけるだけで、経営の質は劇的に変わります。どんぶり勘定を脱却し、数字に基づいた強い経営体質を築き上げましょう。

6-2. 経営分析指標を理解し、自信を持って銀行と交渉するために

自社の数字を理解している経営者は、銀行員からの評価も格段に高くなります。「なぜ利益が減ったのか」「今後どう改善するか」を論理的に説明できるからです。

円滑な資金調達は、企業の成長エンジンです。決算書を武器に変え、銀行と対等に渡り合える経営者を目指してください。画を分かりやすく説明することで、担当者は「それなら、あの補助金が使えますよ」「こんな新しい融資制度がピッタリかもしれません」と、提案の糸口を見つけやすくなります。ただ待つのではなく、「何かうちで活用できる制度はありませんか?」と積極的に質問し、担当者が活躍できる「出番」を作ってあげることも、良い関係を築くための秘訣です。

6-3. 元銀行員の経験を活かした無料経営相談のご案内

「計算してみたけれど、この数字が良いのか悪いのか判断できない」「銀行との交渉に不安がある」という方は、ぜひ合同会社デザイムにご相談ください。

元銀行員として数多くの中小企業を見てきた中小企業診断士が、貴社の決算書を分析し、具体的な改善策をアドバイスいたします。まずは無料経営相談で、会社の未来についてお話ししませんか?

▶ 無料相談フォームはこちらをクリック

[執筆者]

合同会社デザイム 代表社員 水町 新

経営コンサルタント/中小企業診断士

三重銀行(現三十三銀行)での法人融資に従事後、コンサルティング会社へ転職。累計100億円超の資金調達支援の実績あり。

またスタートアップ企業の執行役員として事業計画策定、資金調達を支援。 「財務をデザインし、中小企業の成長をサポートする」ことをミッションに、現場主義・数字で語るコンサルティングを実践。

【プロフィール】